高配当が魅力のJ REITですが、値動きが大きいことから投資をしてみたいけど二の足を踏んでいる人も多いのではないでしょうか?

そこでREITについて調べてみましたのでその内容をご紹介したいと思います。

私はこんな人は

REIT ETF含み益29%で利益確定

ポイント

J REITへの投資はあり。

だたし資産割合の10~20%で。

j REIT投資信託とETFのおすすめ銘柄はこちらから。

J REITの市場規模

J REITの市場規模は約13兆円で、東証一部の時価総額が660兆円と考えると東証一部の約2%にあたる規模感です。

金融市場全体でみるとREITは小さい規模の市場になりますね。

この市場規模だとポートフォリオの100%をJ REITに振り向けるのはハイリスクですね。

市場規模が小さいということはそれだけ価格変動も大きいからです。

大きい投資額を運用する機関投資家が少しの資金を動かしただけで大きく価格が変動してしまいますね。

J REITの構成

J-REIT.jpによると「J-REIT保有不動産の用途別比率」は40%がオフィス系の不動産で、16%がショッピングモール等の商業施設で、この2つで約半数となっています。

さらに「J-REIT保有不動産の所在地別比率」は東京23区で46%、関東で70%とほとんどを関東が占めています。

よく言われているのが山手線内のエリアは今後も他のエリアよりも地価がある可能性が高いということです。

REITはセオリー通りに個人投資家が一等地のエリアに気軽に不動産投資を行える唯一の方法ですね。

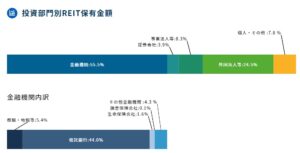

「投資部門別REIT保有金額」では金融機関が55%を占め、金融機関のうち44%が信託銀行となっています。

つまり投資信託やETFを通して資金がREIT市場に流入しているということです。それは日本銀行もそうでしょうし個人投資家も含まれると思います。

こちらは個人のブログで紹介されていた記事のデータになりますが、日本銀行のREIT累計が2020年9月までで6,535億円と試算されています。

J REIT市場規模が13兆円とすると日銀の保有率は約5%ということになります。

ただ日本銀行が保有するREITを売却したとしても5%の影響ということであり、それよりも金利の動向や経済危機のほうがREITには大きな影響があると考えます。

投資法人は不動産開発資金を投資家から集めるほかに金融機機関からの借入も含めています。

そのため金融機関の貸出金利が低いときに借りたほうがお得というわけです。

つまり長期金利が低いうちはお金を借りやすい状況なため不動産開発が活発になり、その不動産収益によってREIT市場全体は儲かりやすい状況なのです。

逆に言えば長期金利が上昇する局面でREITは叩き売られるということです。

REITができて以降長期金利は下落傾向にあることもREIT市場が日経平均よりも指数が上昇している一因だと考えます。

J REITが高配当な理由

三菱UFJモルガンスタンレー証券によると

REITは、配当可能利益の90%超を分配することにより法人税が免除されます。そのため、法人税や内部留保等を差引いてから配当を行う株式と比較して、相対的に高い利回りが期待されています。

税金面から考えると高配当になりやすい傾向があるということですね。

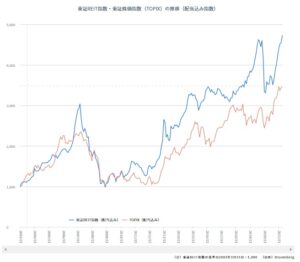

TOPIX vs REIT

J-REIT.jpの「東証REIT指数・東証株価指数(TOPIX)の推移」によれば配当なしと配当ありで指数を比較した場合、配当ありでは2010年頃からREITのほうがTOPIXより指数が上昇している結果になってます。

それだけREITは配当金を出しているということでもありますし、日本企業のほとんどは配当金を出すほど余裕のない経営を強いられているということでもあるかと思ました。

不動産株かREITか

投資家目線で考えると税制優遇されているREITのほうが配当金を多くもらうことができると思います。

不動産証券化協会が出しているレポートによると、 「スポンサー別 * 国内運用資産規模比較」で、デベロッパーである三菱地所、三井不動産、住友不動産の簿価(B/S)の価格がバグってますね。

ざっくり3社の簿価だけで20兆円はある感じです。

つまり、すでにREIT市場規模以上の資産を持っているということです。

ここだけみたら市場規模の大きなデベロッパー3社に投資したほうがよいと思いますよね。

しかし、配当金の観点では税制が優遇されているREITのほうが投資パフォーマンスがよくなる可能性が高いです。

まとめ

ポイント

J REITへの投資はあり。

だたし資産割合の10~20%で。

J REITは価格変動が大きいですが、指数が暴落したときは絶好の仕込み時だと考えます。

ポートフォリオの10~20%で投資を行えばそこまで恐れることはないかと考えています。

きちんとリスク管理していくための戦略を練ることがとても大切です。

資産形成を通して豊かな人生にしていきましょう!

それではまた市場でお会いしましょう。