日本の国債利回りは日本銀行がコントロールしていて、海外債券のほうが利回りが高く投資対象として魅力的だと感じている人も多いと思います。

ただその認識は半分正しくて、もう半分は検討する価値はあると私は考えています。

そこで日本の国債に投資できる【2561】iシェアーズ・コア 日本国債 ETFが投資対象として検討できる余地があることを調査していきます。

こんな人におすすめ

・安全資産を増やしたい人

・債券投資に興味がある人

私はこんな人は

・投資歴4年

・2021年成績+2,000%

【2561】iシェアーズ・コア日本国債ETFの概要

商品概要

FTSE日本国債インデックス(以下「対象指数」または「ベンチマーク」といいます。)の動きに高位に連動する投資成果を目指します。

引用:交付目論見書

【2561】日本国債 ETFサマリ

・純資産額:168億円

・信託報酬等:0.07

・運用年数:2年

・リターン(1年):-4.07%

・分配金利回り:1.05%

運用年数が2年と短いですが、純資産額168億円の資金を集めているところをみると投資家さんから注目されている印象をうけました。

信託報酬等のコストが0.07%の低さも魅力的ですね。

また、債券投資で考えておかなくてはいけないのが投資債券のデュレーションです。

デュレーションとは

金利の変動によってポートフォリオの価額がどの程度変化するかを表す目安

解説:ブラックロック

【2561】デュレーション

11.82 年

残存期間10年くらいの国債金利が1%上昇した場合、【2561】日本国債ETFの価格は11.82%下落するということを意味しています。

ここまで【2561】日本国債ETFを調査してみて、

海外債券の分配金利回りが3%台と比べると、【2561】日本国債 ETFの分配金利回りが1%台なのは物足りないと思いますよね。

ただ、日本国債に投資するときには為替を考える必要がないのと海外債券ETFより信託報酬等のコストが低いメリットはあると考えています。

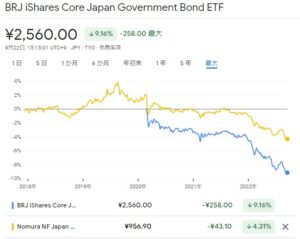

【2510】国内債券ETFと比較

設定来パフォーマンス

【2561】日本国債 ETF -9.16%

【2510】国内債券ETF -4.37%

同じ日本国債に投資しているのになぜこれだけパフォーマンスに差がでているのか?と思いませんでしたか?

その答えは採用しているインデックス指数に含まれる国債の期間の差がパフォーマンスに影響しています。

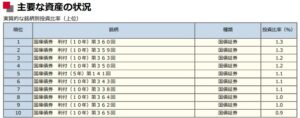

【2561】日本国債 ETFのトップ10銘柄

引用:交付目論見書

【2510】国内債券ETFのトップ10銘柄

引用:交付目論見書

つまり【2510】国内債券ETFより【2561】日本国債 ETFのほうが超長期国債の割合が多いためパフォーマンスが低下しているということです。

残存期間が長い債券は、残存期間が短い債券よりも、償還時までに金利変動の影響を受ける期間が長いため、金利変動に対する価格変動幅が大きくなります。

引用:Foresight

また10年国債は日本銀行が金利(債券利回り)を0.25%以上上がらないにコントロールしているのが今の相場になります。

ツール:Bloomberg

10年国債の利回りを過去10年のチャートでみてみると、2016年以降は0.25%を超えてないですね。

ツール:TRADING ECONOMICS

【2510】国内債券ETFのサマリ

・純資産額:956億円

・信託報酬等:0.08

・運用年数:4年

・リターン(1年):-2.86%

・分配金利回り:0.54%

【2561】日本国債 ETFサマリ

・純資産額:168億円

・信託報酬等:0.07

・運用年数:2年

・リターン(1年):-4.07%

・分配金利回り:1.05%

【2510】国内債券ETFは日本銀行が金利をコントロールしているので、現在の世界的な利上げの恩恵をうけにくい投資商品と言えます。

そのため分配金利回りも0.54%と【2561】日本国債 ETFの1.05%に比べると物足りないですね。

ただ、【2510】国内債券ETFの純資産額は956億円とお金の集まりがよいので価格変動をうけずに運用したい人にはおすすめな投資商品です。

日本国債の安全性

日本の国債に関するニュースをみると、国の借金が1,000兆円と膨大でありくずになる可能性のある国債を買う気にならない!と考えている人もいるようです。

世界各国が発行する国債に対して、信用がどれくらいあるかを調査するデータがあります。

米国の格付け機関として有名な「ムーディーズ」と「S&P」の日本国債に対する現在の格付けは以下の通りです。

信用格付け

ムーディーズ : A+

S&P:A1

信用格付けの定義

引用:ムーディーズ

引用:S&P

「ムーディーズ」と「S&P」が日本国債の信用格付けとしては日本が国債の利払いを行う能力はあるが、事業環境や景気による影響はうけると評価しています。

また「ムーディーズ」と「S&P」の日本国債に対する格付けの推移をみると、年々信用は格下げしている傾向にあります。

引用:ファイナンシャルスター

低い格付けの国債はリスクがあるので買う人は少なく、そのため債券価格が下落して債券利回りが高い状態(高金利)にあるのが普通です。

日本国債は低い信用ではないですが、「ムーディーズ」や「S&P」の信用格付けでBランクの位置に入り始めたときは保有する日本国債の割合を減らすなどして海外債券の割合を増やすことをおすすめします。

私の投資スタンス

ポイント

30年国債の利回りが1.73%を超えたあたりから【2561】日本国債 ETFの買いを検討

ツール:TRADING ECONOMICS

2000年からの30年国債の利回りチャートをみると、2008年のリーマンショックのときの1.73%が1つの目安になると考えています。

30年国債の利回りが2%を超える動きになるようであれば投資額を増やす戦略です。

過去20年で30年国債の利回りをみると、直近6年くらいが利回り1%以下と異常に低い金利状況だとわかります。

つまりここ1年の金利の動きは歴史的な出来事であり、金利が1.5%以上になると過去20年でいえば相対的に高い位置になるため国債への投資もありだと考えます。

海外債券だとすでに3%台の債券利回りがありますが、円高局面でのダメージは避けられません。

為替変動を考慮しなくて済むポートフォリオの構築観点を取り入れると年間のパフォーマンスが安定してくるのではと考えています。

まとめ

いかがだったでしょうか?

日本の国債は金利が低いままと思い込んでいた人も多かったのではないでしょうか?

為替影響をうけずに、また株式より価格変動をおさえて分配金利回りを2%得られる可能性がある投資と考えると意外と魅力的に思いませんか?

市況をきちんと調べて、割安なときに仕込みその果実をえて人生を豊かにしていきましょうね。

それではまた市場でお会いしましょう!