米国の利上げで、リスクの高い株ではなく価格変動が少なく分配金をもらえる債券投資を検討されていませんか?

比較的安全投資である債券ですが、現在は異常な利上げペースのため債券といえど価格変動は10%を超えている状況です。

そこで、東京証券取引所で取引できる【1482】iシェアーズ・コア 米国債7-10年ETFの状況と今後の私の投資スタンスについてご紹介したいと思います。

こんな人におすすめ

・価格変動の小さい投資

・リスクをとりにくい人

・市況の波に乗りたい人

私はこんな人は

・投資歴4年

・2021年成績+2,000%

【1482】iシェアーズ・コア 米国債7-10年ETF(H有)

ツール:モーニングスター

【1482】iシェアーズ・コア 米国債のサマリ

純資産:616億円

運用年数:6年

信託報酬等:0.15%

リターン(1年):-10.87%

分配金利回り:1.37%

引用:モーニングスター 2022/8/26

純資産が616億円とお金の集まりはなかなかよいですね。

リターンは-10.87%で、成績はイマイチです。

ただ、【2648】(NEXT FUNDS)ブルームバーグ米国国債や【2648】MAXIS 米国国債と比べて【1482】iシェアーズ・コア 米国債の信託報酬等は0.15%と若干高めになっています。

2022年にできたばかりの【2648】(NEXT FUNDS)ブルームバーグ米国国債や【2648】MAXIS 米国国債は純資産額が100億円未満なので【1482】iシェアーズ・コア 米国債よりコストを下げてお金を集めたいんでしょうね。

一番コストの低い【2648】MAXIS 米国国債の純資産額が大きくなってきたタイミングで【1482】iシェアーズ・コア 米国債も同じレベルに信託報酬等の数値を近づけてくる可能性はあります。

分配金利回りは1.37%とイマイチですが、これまで利上げをしてきた影響が今後反映されていくのかと考えてます。

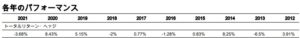

パフォーマンス

ツール:モーニングスター

比較ETF

【1482】iシェアーズ

【2648】(NEXT FUNDS)

【2648】MAXIS

運用期間が短いETFもあるので参考程度の数値になりますが、どれも差はなくここ1年のパフォーマンスは約-10%ですね。

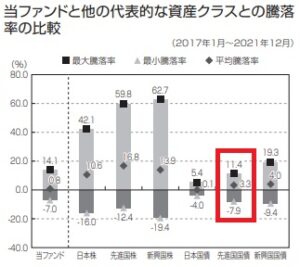

債券の値動きの相場感覚がなかったので、債券の変動幅はどれくらいなのかをみてみます。

引用:交付目論見書

先進国国債の値幅

1年のパフォーマンスが現時点で-約10%であり、【1482】iシェアーズ・コア 米国債のETFが設定されてからは最大の下落率です。

今後どれくらいパフォーマンスが低下する可能性があるかを確認してみましょう。

【1482】iシェアーズ・コア 米国債に採用されているインデックス指数ではないですが、【2648】MAXIS 米国国債のインデックス指数、「S&P 米国債 7-10年指数(TTM )」で過去10年のパフォーマンスをみてみます。

引用:S&P 米国債 7-10年指数(TTM )ファクトシート

過去10年のパフォーマンス

現在のパフォーマンス約-10%というのは、ここ10年でいうと債券では暴落レベルですね。

ここからどれくらい債券価格が下がるかを債券利回りをみて考えていきます。

債券利回りの推移

ツール:Investing.com

現在の米国国債10年利回りは3%台です。

1970年から米国国債10年利回りチャートでみると、利回りは低いですが、リーマンショック時の2008年レベルの利回りに近づいています。

2022年8月26日に行われたジャクソンホール会議のFRBのパウエル議長の発言で、長期的な利上げを示唆したことから当分債券価格は上昇しないとみておいたほうがよいですね。

どこまで金利が上るのかを予測することは難しいですが、現状だと債券利回りは4%以上になることも想定にいれておくべきですね。

つまり、債券価格は現在価格から下げる余地があるということです。

債券利回りが4%以上になることを市場はすでに織り込んでいる可能性もあります。

ただ、2022年に入って利上げも異常なペースで実施されてきているので、さらに10%の下げとまではいかないとしても、さらにパフォーマンスが下がると想定して3~5%の下落率をみておくのが妥当かと思いますね。

為替ヘッジの考え方

米国債券に投資するときに避けては通れない問題が為替です。

1990年から現地通貨、ヘッジ無、ヘッジ有で外国債券を運用した場合のパフォーマンス推移をみていきます。

パフォーマンス

ヘッジありが一番低い

為替ヘッジをするとコストがかかるためパフォーマンスが下がっています。

しかし現在は1年も経たないうちにドル円が10%以上も変動する異常事態です。

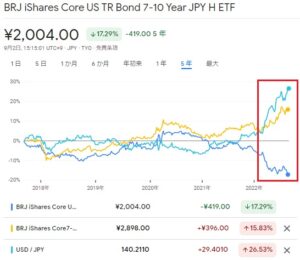

【1482】iシェアーズ・コア 米国債(H有)と【1656】iシェアーズ・コア 米国債7-10年 ETF、米ドル/円を比べてみると、パフォーマンスは明らかです。

ツール:Google finance

濃い青:【1482】ヘッジあり

黄色:【1656】ヘッジなし

水色:米ドル/円

ここ1年に限れば債券価格の下落を上回る急激な円安で【1656】iシェアーズ・コア 米国債7-10年 ETFの価格は上昇しています。

さらに円安になると予想するのであれば、【1656】iシェアーズ・コア 米国債7-10年 ETFの投資を検討してもよいと思いますが、それなら単純に米ドルを取引したほうがパフォーマンスはよいですね。

こういうタイミングでヘッジありを発動するのは有効なヘッジ手段と言えます。

私の投資スタンス

ここからは私の独断と偏見になります。

投資は自己責任でお願いしますね。

おすすめスタイル

短期保有向け:ヘッジあり

ヘッジなしで運用する場合は長期保有、ヘッジありで運用する場合は短期的な為替変動を回避する目的で運用するほうがコスパはよいと考えます。

短期的な取引(1~2年くらい)を想定した投資なら【1482】iシェアーズ・コア 米国債への投資もありだと考えています。

紹介したETFの分配金利回りの低さは気になるところですが、世界が景気後退に進めば安全資産とされる国債はどこかで買われるときがきます。

その間に分配金を得ながら、景気後退時のリスク回避先として債券に注目が集まり、債券価格が値上がりするのを待つのは堅実な投資だと考えています。

ただし現時点での米国の10年国債の利回りは3%台で、ここ10年でみると高水準ですがインフレが抑制されない場合はFRBによるさらなる利上げはありえます。

国債利回りが何%でいつピークするか?を必ず想定しておきましょう。

純資産額が大きく出来高もそこそこあるので【1482】iシェアーズ・コア 米国債は初心者の人にはおすすめです。

ただ、できたばかりで小さい純資産額だがコストが安い【2648】MAXIS 米国国債も検討余地はあります。

【2648】MAXIS 米国国債は売買がない日もあるので、買いたいときに買えない、売りたいときに売れないリスクはありますが、もう少し純資産額が大きくなると取引も多くなるはずです。

すぐに取引をしたい人は【1482】iシェアーズ・コア 米国債、様子を見ながらちょこちょこ取引するなら【2648】MAXIS 米国国債で取引してみてはいかがでしょうか?

まとめ

いかがだったでしょうか?

初心者の方からすると、なぜ価格が下がっているときに投資するんだ!?と思った人も多いと思います。

債券価格と金利の関係を理解していると債券も堅実な投資だということがわかります。

少額でもよいので債券に投資をしてみて、中央銀行の動きに連動して債券価格と金利の動きがどうなるかを理屈ではなく体験してみるとより理解も深まりますよ。

資産形成を通して人生を豊かにしていきましょうね。

それではまた市場でお会いしましょう!